- Accueil

- Nos produits

- Investissements forestiers

- GFI France Valley Patrimoine

GFI France Valley Patrimoine

Le Groupement Forestier d’Investissement (GFI) France Valley Patrimoine est le plus important Groupement Forestier proposé aux investisseurs non professionnels par France Valley.

Son patrimoine forestier de plus de 200 forêts offre une grande diversification de régions, d’essences et de maturités de forêts. Il existe un risque de perte en capital.

Le GFI France Valley Patrimoine a été agréé ELTIF en date du 11 mars 2025 par l’Autorité des Marchés Financiers. Un ELTIF pourrait ne pas être adapté à des investisseurs de détail incapables de maintenir un engagement potentiellement illiquide à long terme.

Pour obtenir plus de détails sur l’agrément ELTIF du fonds, cliquez ici.

Principales caractéristiques du GFI France Valley Patrimoine

36 750 €

654 M€

+200 forêts françaises

(+31 000 hectares)| Réduction IR (IR-PME)* |

|

| Préparation à la transmission |

|

| Pas d’exposition à l’IFI |

|

| Apport-cession |

|

| Horizon de placement | Min. 10 ans |

| N° VISA AMF | 25-03 |

| Date du VISA | 25/02/2025 |

| Durée de détention minimum | 12 mois |

| Carbone stocké en 2024** | 129 823 Teq CO2 soit l’équivalent des émissions générées par environ 1 milliard de kilomètres parcourus en voiture |

| Classification SFDR*** | Article 9 |

⚠️ Attention : L'indicateur de risque part de l'hypothèse que vous conservez le produit 10 ans. Vous risquez de ne pas pouvoir vendre facilement votre produit, ou de devoir le vendre à un prix qui influera sur le montant que vous percevrez en retour.

*L'avantage fiscal dépend de la situation individuelle de chaque investisseur. La réglementation fiscale est susceptible d'évoluer.

**Méthodologie ICF (Indice de carbone forestier) : en 2024 les forêts du GFI France Valley Patrimoine ont séquestré 129 823 tonnes équivalent CO₂ de plus qu’en 2023, soit l’équivalent des émissions générées par environ 1 milliard de kilomètres parcourus en voiture. En savoir plus sur l’ICF

***Ce fonds est classé « article 9 », ce qui signifie qu’il poursuit un objectif d’investissement durable au niveau environnemental et/ou social. Cette catégorie comprend les actifs les plus vertueux au sens de l’Europe.

Bon à savoir : L’investissement concerne la souscription de parts de GFI et non de l’actif sous-jacent.

Pourquoi investir dans ce Groupement Forestier d'Investissement (GFI) ?

Diversifier son patrimoine

Les fluctuations observées sur la valorisation des forêts sont généralement moins marquées que sur d’autres classes d’actifs. Nous vous rappelons que les performances passées ne préjugent pas des performances futures et qu’il est important de limiter ce type d’investissement à une part réduite de votre portefeuille.

Contribuer à la gestion durable des forêts

Grâce à une gestion durable et certifiée des actifs, ce fonds vise à minimiser son impact environnemental.

Un fonds labellisé Greenfin

Le GFI France Valley Patrimoine est le 1er fonds forestier français à avoir reçu le Label Greenfin délivré par le Ministère de la Transition Écologique et de la Cohésion des Territoires (source : Novethic, 2020).

Des atouts fiscaux pour les investisseurs privés du GFI France Valley Patrimoine

Préparer une transmission

75% d’exonération de droits de succession et donation. En contrepartie d’un engagement d’exploitation durable sur 30 ans pris par le Groupement Forestier.

Réduire votre exposition à l’IFI

100% d’exonération d’IFI.

Sous condition de détention de moins de 10% du capital et des droits de vote du GFI.

L'avantage fiscal dépend de la situation individuelle de chaque investisseur. La réglementation fiscale est susceptible d'évoluer.

Calculez votre fiscalité

Utilisez notre simulateur en ligne pour calculer la fiscalité dont vous pourriez bénéficier, selon votre situation.

La stratégie d’investissement en forêts

conçue par notre équipe d’experts

- Acquisition de forêts sélectionnées notamment pour la qualité de la station forestière (sols adaptés, pluviométrie, historique des températures, exposition, accessibilité...).

- Qualité de bois disposant de débouchés dans l’industrie du bois (essences recherchées, qualité des grumes présentes).

- Recours systématique à une contre-expertise d’évaluation réalisée par un Expert Forestier indépendant (évaluation de la valeur du foncier, du stock de bois, prise en compte du marché local...).

-

Le GFI peut investir partout en France et détient, au 31/12/2025 plus de 200 forêts dans 49 départements. Le portefeuille actuel, sans que cela soit un engagement quant aux acquisitions futures, est donc géographiquement diversifié. Il est également diversifié en termes d’essences et de maturité.

.

Les forêts du Groupement Forestier d'Investissement au 31.12.25

Répartition du fonds en valeur au 31.12.25

Quelques exemples de forêts du Fonds

Forêt du Cheylard

Auvergne-Rhône-Alpes

530 hectares

Douglas

.jpg)

Bois de Flogny

Bourgogne-Franche-Comté

270 hectares

Chênes et Pins

Les notes présentées ci-dessus reflètent une évaluation interne propre à France Valley. Elles ne constituent ni un indicateur de performance, ni un critère de comparaison entre fonds d’investissement. Les notations dépendent des caractéristiques propres à chaque forêt, et ne sont pas garanties dans le temps. Les investissements réalisés ne préjugent pas des investissements futurs et sont donnés à titre indicatif.

L’expertise Financière au service de la Nature

Charte de gestion durable des forêts françaises

Notre équipe d’experts forestiers a développé une charte de gestion qui a pour objectif la poursuite d'une gestion durable de la forêt, son insertion dans l'économie locale et son acceptation sociale.

L’Indice de Carbone Forestier

Notre équipe d’experts a développé l’Indice de Carbone Forestier (ICF), cet indicateur permet de quantifier la quantité de dioxyde de carbone séquestrée par les forêts de France Valley. L’objectif des fonds est que l’ICF progresse d’une année sur l’autre.

129 823 Teq CO2

En 2024 les forêts du GFI France Valley Patrimoine ont séquestré 129 823 tonnes équivalent CO₂ de plus qu’en 2023, soit l’équivalent des émissions générées par environ 1 milliard de kilomètres parcourus en voiture.

Accédez à l'ensemble des documents clés

et développez votre connaissance produit à votre rythme

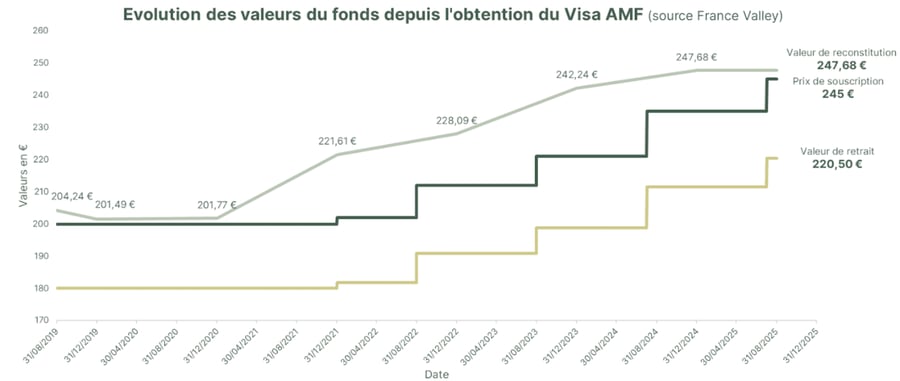

L’historique de performance du GFI

La valeur des parts

Sur les dix dernières années, les forêts françaises de plus de 25 ha se sont valorisées de près de 50%, soit plus de 4% annuels (source : SAFER, 2022). La valeur des actifs des GFI est régulièrement évaluée par des experts indépendants afin d’être ajustée à la hausse ou à la baisse. La valeur du prix des parts du GFI patrimoine est en augmentation constante depuis les 3 dernières années mais attention, les performances passées ne préjugent pas des performances futures. La durée de placement recommandée est d’au moins 10 ans.

Rendement d’exploitation brut et net

Le rendement d'exploitation brut de la forêt dépend du programme d'exploitation et du cours des bois, il est donc fonction de l’offre et de la demande et ne peut être garanti. L’objectif est d’avoir un rendement d'exploitation brut qui puisse au minimum absorber les frais de gestion de 0.75% par an, l'éventuel excédent est réinvesti dans le fonds. En mettant en place notre démarche de gestion durable nous pérennisons nos forêts pour l’avenir mais en contrepartie nous réduisons les coupes et donc les ventes de bois.

La transparence sur les frais du GFI

| Types de frais | Coût(1) |

|---|---|

| Frais à la charge de l’investisseur lors de la souscription | Commission de souscription(2) : 12% TTC |

| Frais de fonctionnement et de gestion facturés au GFI | Commission de gestion(3) : 0,9% TTC/an sur la valeur des actifs du GFI (biens forestiers, liquidités et valeurs assimilées) |

| Frais du dépositaire(4) (SGSS) : 4.200 € TTC + commission variable | |

| Frais d'acquisition des actifs(5) facturés au GFI | Frais d’expertise(6) : 12 à 120 € TTC/ha environ |

| Commission de transaction : 6% TTC | |

| Frais de notaire/droits de mutation : 7,5% environ | |

| Frais facturés en cas de donation ou de succession | Afin de bénéficier de l’abattement de 75% sur les droits de mutation à titre gratuit lors de donations ou de successions, France Valley doit établir un arrêté comptable à la date de la donation et obtenir, pour chacune des forêts en portefeuille, un certificat Monichon auprès de la DDT (Direction Départementale des Territoires) compétente. Le coût forfaitaire pour l’ensemble de la procédure forestière, comptable et administrative est de 1 200€ TTC, à la charge de la donation ou de la succession. |

Les frais de fonctionnement et de gestion facturés au GFI comprennent les frais comptables, administratifs, d’exploitation, frais bancaires, frais d’édition d’envoi des bulletins d’information et des documents liés aux Assemblées, frais de supervision et d’exploitation des forêts par des gestionnaires forestiers et assurances éventuellement prises sur les forêts.

(1)Ces frais sont affichés TTC, étant entendu que le GFI a opté pour la TVA et récupère donc les 20% de TVA appliqués, l'impact économique net est donc bien en HT.

(2)Ces frais de 12% TTC maximum permettent de couvrir les frais juridiques, fiscaux et financiers de constitution du GFI, de réalisation des augmentations de capital et d’assurer la prospection commerciale et la collecte des capitaux.

(3)Ces frais permettent de rémunérer France Valley pour la gestion du GFI : maximum 0,9% TTC de la valeur des actifs forestiers du GFI.

(4)Commission variable: 0,048% TTC de l’actif jusque 50 M€, 0,03% TTC sur la tranche de 50 M€ à 200 M€ et 0,018% TTC au-delà de 200 M€.

(5)L’ensemble de ces frais est prélevé sur la prime d'émission ou capitalisé à l’actif du GFI. Ils sont calculés sur le prix des actifs acquis.

(6)Préalablement aux acquisitions de Forêts, France Valley fait réaliser une contre-expertise par un Expert Forestier indépendant.

Vous donner toutes les clés avec la connaissance des risques des GFI

L’investissement dans les Actifs Naturels est un investissement financier qui présente un certain nombre de risques :

Risque de liquidité

La liquidité est fonction des demandes de souscription ou d’acquisition de parts enregistrées par la Société de Gestion. Aucune garantie ne peut être apportée sur le délai de revente des parts ou sur le prix de cession.

Risque de perte en capital

Le GFI n’offre pas de garantie en capital ; ce type d’activité connaîtra les évolutions et aléas du marché de la sylviculture. La performance du GFI n'est pas indexée à l'inflation. Par conséquent, le rendement du GFI corrigé de l'inflation pourrait être moindre si l'inflation était supérieure au rendement espéré du

produit.

Risque d’exploitation et sur les revenus

Exposition à un risque de perte, lié notamment à la variation de la production en qualité, en volume et en valeur, le prix du bois n’étant pas constant dans le temps. En outre, l’exploitation forestière est soumise aux aléas climatiques tels que les tempêtes, le gel, la grêle, les incendies et, de manière générale, les catastrophes naturelles ainsi que les risques phytosanitaires. Le Groupement est également exposé à un risque de perte de marchés et risque de mévente du produit des coupes de bois, lesquels peuvent dégrader les revenus.

Risque de blocage des parts

L’attention des souscripteurs est attirée sur le fait que, en contrepartie de réductions d’impôts,

leurs fonds sont soumis à une contrainte de blocage. Les investisseurs potentiels sont invités à consulter leurs propres conseils préalablement à leur investissement dans des parts de GFI, notamment afin d’appréhender leur situation fiscale particulière. La législation fiscale en vigueur à ce jour est susceptible d’évoluer.

Risque de durabilité

ll existe des risques ESG, ou risques de durabilité, correspondant à des évènements ou

situations dans le domaine environnemental, social ou de gouvernance qui, s’ils surviennent, pourraient avoir une incidence négative importante, réelle ou potentielle, sur la valeur de l’investissement.

Risque de crédit

Les parts peuvent être souscrites dans le cadre d’un achat à crédit et par ailleurs le GFI peut

recourir à l’emprunt. En cas de défaillance de l'investisseur à rembourser son crédit ou en cas de difficulté du GFI à honorer ses engagements financiers, cela pourrait entraîner des pertes pour l'investisseur, y compris la perte totale du capital investi. Il est important de noter que l'effet de levier lié au recours à l'emprunt peut amplifier les pertes en cas de baisse des performances du GFI.

Risque lié à l'inflation

La performance du GFI n'est pas indexée à l'inflation. Par conséquent, le rendement du GFI

corrigé de l'inflation pourrait être moindre si l'inflation était supérieure au rendement espéré du produit. Cela implique que la valeur des parts peut diminuer, en fonction des performances et des fluctuations du marché de la sylviculture, entraînant une perte partielle ou totale du capital investi.

Risque fiscal

Les conditions fiscales de souscription et de conservation des parts de la société dépendent de la situation de chacun et peuvent évoluer dans le temps.

Vos questions fréquentes

Un Groupement Forestier d'Investissement (GFI) est une société civile qui a pour objet la constitution, l'amélioration, l'équipement, la conservation et la gestion durable d'une ou plusieurs forêts.

-

Les parts de Groupements Forestiers sont plus accessibles qu’une forêt en direct pour des surfaces permettant l’organisation de l’exploitation.

-

Un Groupement Forestier variera les massifs forestiers détenus, tant géographiquement qu’en termes d’essences et de stratégies d’exploitation (rendement versus valorisation). Le GFI Patrimoine comprend plus de 200 forêts assurant une bonne diversification et permettant d’en lisser les revenus (qui ne sont pas garantis pour autant), et de limiter les risques de tempête, d’incendie et d’attaque phytosanitaire.

-

En contrepartie des avantages fiscaux, certains engagements sont pris non plus par l’investisseur mais par le Groupement Forestier lui-même : c’est le Groupement Forestier qui porte par exemple l’engagement d’exploitation durable sur 30 ans pour vous faire bénéficier des avantages successoraux.

-

Les investissements et la gestion technique des actifs, ainsi que la gestion administrative et financière sont réalisées par un professionnel.

-

Attention, en plus des risques associés aux forêts (perte de valeur, rendement modeste), les Groupements Forestiers ont leurs propres risques : responsabilité des associés limitée aux apports, risques d’illiquidité des parts du Groupement Forestier.

La liquidité est organisée selon le même mécanisme que les SCPI dans l’immobilier : chaque nouvelle souscription est en priorité utilisée pour racheter, à la dernière valeur de retrait publiée, les parts des associés sortants. La liquidité dépend donc des demandes de souscriptions qui seront reçues par France Valley.

Il s’agit d’un placement de long terme, lié aux cycles naturels de la forêt. L’exploitation de la totalité d’un massif composé par exemple de résineux, pourra prendre 40 à 70 ans. Par ailleurs, le coût d’acquisition des forêts par le fonds (droits de mutation et frais de notaires), comme pour l’immobilier, est élevé, et nécessite quelques années avant d’être compensé par le rendement de la forêt. Enfin, le marché de vente de parts « en secondaire » n’est pas toujours organisé. C’est donc un actif peu liquide. Le prix de cession qui ne peut être connu peut être inférieur à l’investissement de départ. Plus les parts peuvent être conservées sur le long terme, moins ces contraintes auront d’impact. Nous conseillons un délai minimum de conservation de 10 ans.

L’Institut de l’Epargne Immobilière et Foncière et l’Association des Sociétés et Groupements Fonciers et Forestiers, ont dévoilé l'indice de référence des fonds forestiers : l’indice « IEIF ASFFOR Fonds Forestiers France ». Synonyme de maturité pour la classe d’actifs, l’indice apporte une meilleure transparence et lisibilité aux investisseurs. Toutes les sociétés adhérentes ont communiqué leurs données permettant de construire un indice représentatif des sociétés adhérentes. Ainsi, la performance annualisée moyenne est de 5.46% sur 10 ans et de 5.16% sur 20 ans (valorisation des parts et dividendes réinvestis, performances nettes de tous frais)*. Il existe un risque de perte en capital et de liquidité.

*L’ASFFOR et l'Institut de l'Épargne Immobilière et Foncière détiennent tous les droits de propriété relatifs à l'indice IEIF ASFFOR Fonds Forestiers France®. L’ASFFOR et l'Institut de l'Épargne Immobilière et Foncière ne peuvent cependant être tenus responsables de l’usage qui en est fait. L’IEIF ASFFOR Fonds Forestiers France® est une marque déposée de l’ASFFOR et de l'Institut de l'Épargne Immobilière et Foncière.

Ce fonds a pour but d’acquérir de nombreuses parcelles, aussi bien réparties que possible sur le territoire en France. En investissant dans une des solutions France Valley, vous ne choisissez pas la forêt ni la région dans laquelle vous souhaitez investir.

Convaincus que les stratégies de développement durable sont les plus pertinentes à long terme au regard de l’ensemble des enjeux sociétaux et environnementaux auxquels doivent répondre les sociétés, nous avons développé des pratiques vertueuses en fonction de la nature des investissements réalisés. Découvrez notre charte de gestion durable des forêts françaises :

L’investissement forestier, bien qu’assis sur un actif tangible, ne présente pas de garantie en capital, la valeur d’une forêt étant sujette aux fluctuations de l’offre et de la demande. France Valley ne peut apporter de garantie sur le rendement ou l’évolution de la valeur des actions. En outre, les avantages fiscaux ci-dessus ne sont pas automatiques, ils dépendent de la situation de chacun, qui doit être examinée individuellement. Plus spécifiquement, l’investissement forestier est sujet aux risques météo (tempêtes, gel, sécheresse), aux incendies et aux risques sanitaires (champignons, insectes); ce dernier ne peut être assuré, la couverture des deux premiers est étudiée au cas par cas.

Un fonds ELTIF est un fonds d’investissement européen, au sens du règlement UE 2015/760 du 29 avril 2015, destiné à financer des projets de long terme en mobilisant l’épargne des investisseurs, avec un cadre réglementé et un horizon d’investissement souvent long.

Le GFI France Valley Patrimoine a été agréé ELTIF en date du 11 mars 2025 par l’Autorité des Marchés Financiers. Un ELTIF pourrait ne pas être adapté à des investisseurs de détail incapables de maintenir un engagement potentiellement illiquide à long terme.

Les Actionnaires reçoivent un bulletin semestriel, avec les données financières clés (prix de souscription et valeur de retrait et un point sur le patrimoine forestier et son exploitation). Ils sont également appelés, chaque année, à voter (par consultation écrite) sur un certain nombre de points dont l'approbation des comptes et l'éventuel dividende de l'exercice écoulé. Préalablement au vote, tous les points font l'objet d'une communication auprès de chacun des Actionnaires. Toutes ces informations sont disponibles dans un extranet Associés accessible sur le site Internet de France Valley.

Compte tenu de la faiblesse des revenus liés aux coupes de bois, il est d’usage que ces derniers soient capitalisés dans la valeur de votre investissement.

Comparez nos produits en un clin d’œil

De manière générale, les fonds de France Valley dans les Actifs Naturels obéissent aux mêmes grands principes : une performance qui repose sur l’évolution de la valeur des forêts, des vignes et des terres agricoles, risque de perte en capital, liquidité organisée mais non garantie.

France Valley a des convictions fortes quant à une évolution favorable de la valeur des forêts et des vignes dans les prochaines décennies : voir nos convictions.

Une équipe dédiée

à votre écoute